拉卡拉:三次上市折戟,终成A股支付第一股,未来任重而道远互联网+

拉卡拉个人支付市场份额已不足百分之一,公司支付业务板块2016年、2017年、2018年毛利率分别为56.75%、55.40%和44.85% ,商户收单、个人支付(线下便民支付、移动支付)及增值金融类业务等。

一说起第三方支付,大家首先想到的是微信支付和支付宝。然而在第三方支付的历史上有个不得不提的老牌支付公司,那就是拉卡拉。近日,拉卡拉成功登陆深交所创业板,成为“A股支付第一股”。

此前拉卡拉已经三次上市折戟,这次能够上市,也让奋斗十四载,刚步入“知天命之年”的孙陶然松了一口气。

过去

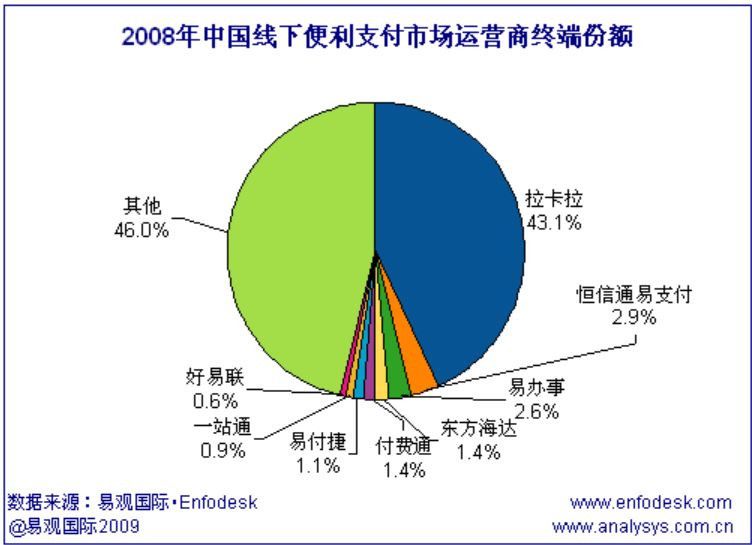

拉卡拉成立于2005年,是中国最早的第三方支付公司之一,起家于便民支付领域。为解决银行排队难问题,截止2018年末,它在全国381个城市的社区便利店投放了近十万台便民自助终端,为个人用户提供信用卡还款、转账、银行卡余额查询、水电煤缴费等民生类支付服务。

在那个没有手机支付的年代,因为有了拉卡拉的便民自助终端,出门带着一张信用卡就够了。随着拉卡拉加码在全国迅速开设网点,市场份额遥遥领先。

2009年,拉卡拉成为国内最大的线下便民金融服务提供商,完成了全国38个城市完全覆盖,便利支付点达3万余个,月交易量600万笔,99%的品牌便利店都与拉卡拉达成战略合作。

2007年,初代iPhone,移动互联网时代的到来。2008年,支付宝进入便捷支付领域,开展代缴水电煤气费用,拉卡拉的C端客户市场受到威胁。2013年,微信支付上线,二维码扫码支付在全国推广,C端用户的支付习惯从现金支付和线下刷卡逐渐转为扫码支付。

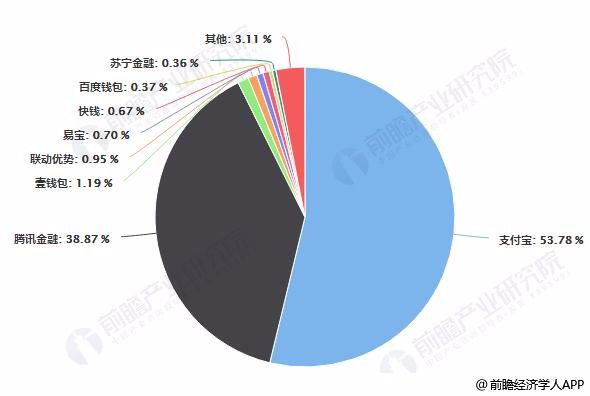

在移动互联网时代完全到来前,拉卡拉完全是个人支付的霸主,风光无限。但随着移动互联网时代的到来及支付宝和微信支付的围剿,拉卡拉C端业务市场份额急转直下。

据易观数据显示, 2018年第四季度,支付宝以53.78%的市场份额排名第一,腾讯金融(含微信支付)以38.87%的份额排名第二,两者合计占据整个市场的92.65%。拉卡拉个人支付市场份额已不足百分之一。

在扫码支付之前,拉卡拉已经意识到风暴的到来,2012年及时转型到收单业务。此后,拉卡拉相继推出了针对商户的多种POS产品和服务,业务开始朝B端发展。

拉卡拉业务在跌宕起伏的转型之时,上市经历也颇为曲折。

第一次,拉卡拉曾在2007年筹备海外上市,但因为需要拿到《支付业务许可证》,不得不放弃。

第二次,2016年,拉卡拉欲借壳西藏旅游在A股上市,因涉嫌合规问题而不得不放弃上市。

第三次,2017年,欲在深交所创业板上市,但因申请文件不齐备等导致审核程序无法继续。

经历三次上市折戟后,拉卡拉终于以一个赢者的姿态站在了聚光灯下。

现在

上市的潮流中不乏很多传奇,比如不到三年就上市的拼多多、两年就上市的趣头条。

相比这些快速上市的企业来说,拉卡拉被很多人质疑上市晚。拉卡拉第一大股东联想控股董事长柳传志在接受问询时表示:这是一种短视,后面时间还长着,这个领域将来发展还是有很大空间。

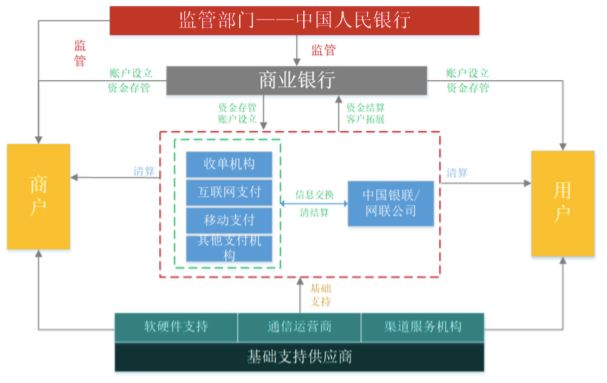

(行业产业链)

拉卡拉在招股书中表示具体业务内容包含:商户收单、个人支付(线下便民支付、移动支付)及增值金融类业务等。 但是在个人支付业务领域,拉卡拉的交易量和收入一直在不断下滑。2016年至2018年度,公司个人支付收入分别为13,205.18万元、9,487.95万元和10,788.58万元,占公司营业收入的比例分别为 5.16%、3.41%和1.90%,占比已相对较小。 未来受支付宝和微信支付的影响,其个人支付收入或仍将下滑。

(公司主营业务收入类型分布)

除此之外,旗下多家主营小额信贷等增值金融业务的全资或者控股子公司,因面临着监管政策的不确定性,已经在2016年年底前,把相关人员、资产、负债均随相关业务进行剥离。

所以,目前来看拉卡拉的主营业务仅剩收单业务。

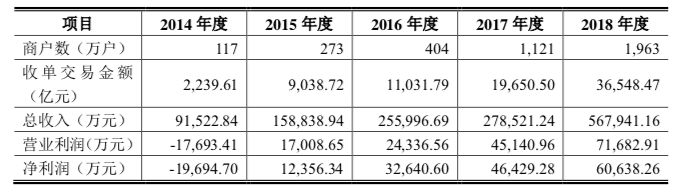

2012 年,拉卡拉全面进入企业收单服务市场,行业先发优势较大,积累了一定规模的商户。2014年,拉卡拉收单业务商户规模迅速增长,从19万户增加至117万户,公司交易量和利润保持同步增长。随后,拉卡拉陆续开发出mPOS、智能POS、超级收款宝等创新收单产品,营业收入和净利润继续保持较高增长。

(2014-2018年度公司收单业务业绩情况)

据易观2018年11月分布的《中国第三方支付行业专题分析2018》报告显示,2018年上半年,拉卡拉在第三方支付公司中终端扫码受理笔数和智能支付终端投放量均为行业第一,银行卡收单交易规模居行业第二。

营收及市场份额增长的同时,毛利率却在下滑。据财报显示,公司支付业务板块2016年、2017年、2018年毛利率分别为56.75%、55.40%和44.85% 。尤其进入2018年,受渠道服务机构分润水平提升的影响,毛利率较前期下滑较为明显,未来仍不排除毛利率发生波动的风险。

虽然拉卡拉的收单业务已经闯出一片天地,但是从公司业务的结构来看,拉卡拉过分倚重收单业务,尽管第三方支付市场还没有达到行业天花板,但由于收单业务的手续费提取分成固定,其毛利率波动风险大。所以在保证合规前提下,寻找业务增长点才是王道。

未来

目前,全国已有200余家第三方支付机构,C端市场已逐渐被支付宝、微信支付等互联网支付巨头所占据,而B端支付市场主要由拉卡拉、汇付天下、银联商务等传统支付机构争夺。

其中汇付天下2018年在港交所上市,早于拉卡拉登陆资本市场。从目前市值来看,拉卡拉更胜一筹。但是相比汇付天下,拉卡拉研发投入严重不足。

汇付天下2018年公司研发投入2.32亿元,同比增长77%,研发人员占比已超过40%,研发费用占营收比率为7.15%。

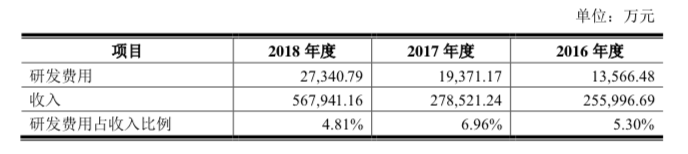

(拉卡拉2018年研发费用占比)

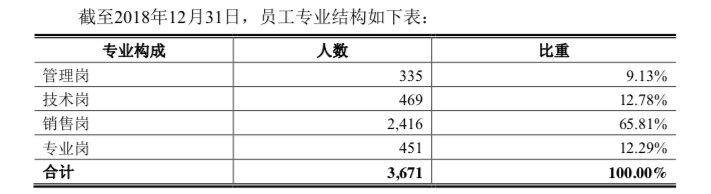

而拉卡拉2018年,技术人员占比为12.78%,研发费用占营收比率为4.81%。远低于汇付天下。公司销售人员占比却高达65.81%,难道拉卡拉不是靠技术创新而是靠销售驱动的公司?

(拉卡拉员工结构占比)

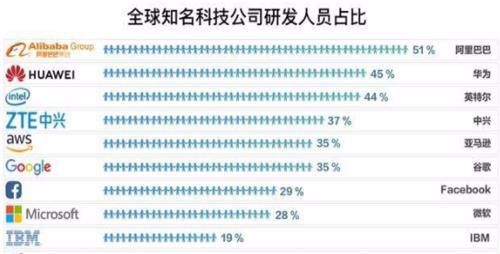

研发投入是评价企业投资价值的重要标准之一。与许多知名科技研发投入相比,拉卡拉研发投入远远不足。和许多创业公司相比,其研发投入也远不足。

截止到4月1日,上交所已受理科创板上市申请的31家企业中,就有19家企业2018年研发费用占营业收入比例超过10%,远远高于拉卡拉。

(来源于网络)

提高研发投入占比,意味着可以提高技术和专利壁垒。拉卡拉在面对垂直型第三方支付公司竞争的同时,还要和蚂蚁金服、京东数科等实力非常强的综合型第三方支付企业竞争。

虽然拉卡拉在B端业务已经占领一定优势,但是面对以上企业竞争时,仍需要不断加强人才和技术储备,提高高端技术人才比例,来提高壁垒。

拉卡拉除了在技术层面临着投入不足风险以外,在管理层面同样面临着没有实际控制人的风险。

虽然联想控股为公司第一大股东,但是在实际经营中,无任何股东对公司的经营方针及重大事项的决策能够决定和作出实质影响。所以,未来拉卡拉不排除因无实际控制人而导致决策效率降低、贻误业务发展机遇,造成公司生产经营和经营业绩的波动。

作为“支付老大哥”,拉卡拉的未来任重而道远。正如,投资人之一雷军在祝贺拉卡拉上市时表示:上市是一个历史性的里程碑,也是全新的开始。

目前 ,我国第三方支付行业目前正处于快速成长阶段,大众第三方支付习惯已逐渐养成。随着第三方支付规模的不断扩大,其他新兴支付机构如瑞银信、点佰趣、海科融通、卡友支付的业务规模亦增长较快。拉卡拉需要持续深耕支付行业,创新出更全面的业务模式和产品,不断拓展第三方支付业务的使用空间,提升支付服务的安全性能。

科技自媒体“互联网风云榜”,订阅号:互联网风云榜,个人微信号jiangyahui033 ,转载保留版权,违者必究。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。