爱尔眼科两年收购近百家医疗机构,商誉高企存隐忧快讯

爱尔眼科的并购扩张还在继续。

文/李嵘

爱尔眼科的并购扩张还在继续。

5月31日,爱尔眼科(300015.SZ)发布公告,公司拟收购重庆眼视光、周口爱尔等52家医疗机构部分股权,合计交易金额达13.44亿元。

得益于并购的加持,爱尔眼科近年来业绩大幅增长,爱尔眼科的营业收入从2019年99.90亿元增长到2023年的203.67亿元,净利润从2019年13.79亿元增长至2023年的33.59亿元。

与之同步增长的还有商誉。截至2024年一季度末,公司的商誉达65.64亿元,此次收购估计还会产生12亿商誉。这样算下来,商誉将达到77.64亿元,若商誉彻底暴雷,2023年一整年的净利润都不够“炸”的。

不同于以往的收购,此次收购的52家医疗机构中就有约50家位于地市县区域。尽管地市县域的眼科需求空间广阔,但相较于一二线城市,下沉市场的消费力以及医疗意识均存在差距,爱尔眼科在下沉市场的收购能否复制之前的成功之路,尚未可知。一旦并购的标的资产经营状况未达预期,高达77.64亿商誉减值之雷是无法想象的。

01

两年收购近百家医疗机构

爱尔眼科此次收购合计作价约 13.4 亿元,收购项目股权比例从 45%至 83%不等。其中,重庆长寿区爱尔的股权收购比例为45%、重庆眼视光的股权收购比例为83.02%,其收购价最高,达2.7亿元。

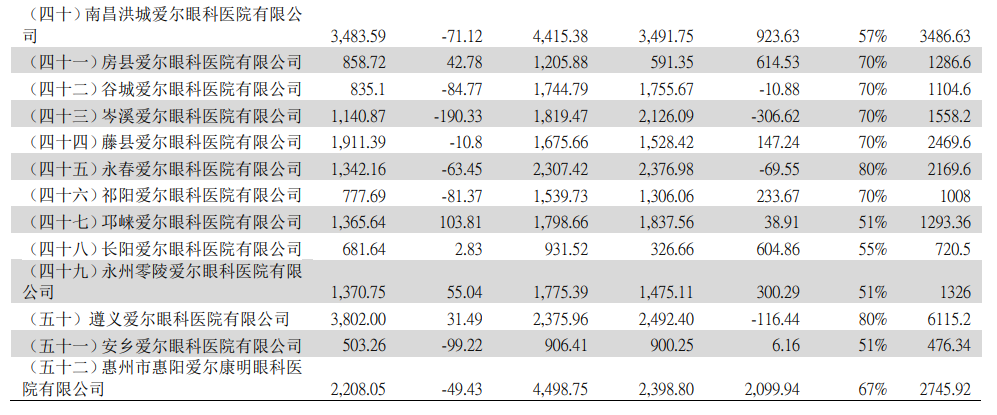

若按照 52 个项目作为整体计算,对应 2023 年股权比例营收约 6.6 亿元,净利润约 1536 万,其中约 28 家净利润为负;净资产约 2.1 亿元,其中约 16 家净资产为负,此次收购估计会产生约 12 亿商誉,爱尔眼科 2024一季度商誉余额约 65.6 亿元。

并购重组是上市公司做大做强、加快布局的重要途径。

爱尔眼科自 2014 年起陆续参与设立了多支产业基金,据西南证券研报统计,截至2022年1月,爱尔眼科参与10只并购基金,管理总资产规模达99亿元,爱尔眼科投资额合计17.48亿元,占总募资额的18%。

爱尔眼科通过内生增长与外延扩张并举的“双轮驱动”发展模式,积累了丰富的境内外并购整合经验,以 2017 年公司收购的欧洲连锁眼科医疗机构 ClínicaBaviera、2020 年公司收购的 30 家境内眼科医院为例,这些并购标的在并入上市公司体系后,即便经历 2020-2022 年的特殊时期,其整体净利润复合年化增速均超过 25%。

2023年的1月、9月、11月,爱尔眼科三次公告分别收购了14家、19家、7家医疗机构,共计40家,算上此次52家收购的数量,两年收购92家医疗机构。

公司此次计划收购的52家眼科医疗机构,除重庆眼视光和南昌洪城爱尔以外,其余绝大多数为地市级、县级医院项目,将会进一步完善爱尔眼科下沉市场布局,深化全国各地的分级连锁体系。

截止 2023 年末,爱尔眼科境内已有医院 256 家,门诊 183 家,境外也已在美国、欧洲等共布局 131 家眼科中心及诊所。

02

营收净利向好,股价走势背离

在这种并购模式的加持下,近年来,爱尔眼科营收净利快速增长。

2019-2023年,爱尔眼科的营业收入从99.90亿元增长到2023年的203.67亿元,净利润从13.79亿元增长至33.59亿元。2023年,公司门诊量1510.64万人次,同比增长34.26%;手术量118.37万例,同比增长35.95%。

2024年一季度,爱尔眼科实现营收51.96亿元,同比增长3.50%;归母净利润为8.99亿元,同比增长15.16%。

资料显示,设立产业基金前,爱尔眼科扩张的年复合增长率为16%;设立产业基金后,2014年-2020年每年新增医院数量年复合增长率为41.1%。

然而,让人意外的是,爱尔眼科彪悍的业绩未能改变股价颓态。

在并购基金加持下,爱尔眼科股价峰值时,公司市值逼近4000亿元。股价自2021年7月达到峰值后,截至2024年6月6日,下跌幅度超过70%。

截止6月6日收盘,爱尔眼科收跌2.5%,报收11.69元/股,总市值为1090亿元,市值蒸发超2000多亿。

03

商誉高企存隐忧

并购模式的扩张除了带来业绩的增长,爱尔眼科的商誉也随之再攀新高,并带来一定的隐忧。

根据《企业会计准则》规定,商誉在未来每年年度终了进行减值测试。如果并购的标的资产经营状况未达预期,则存在商誉减值风险,从而对上市公司损益造成不利影响。

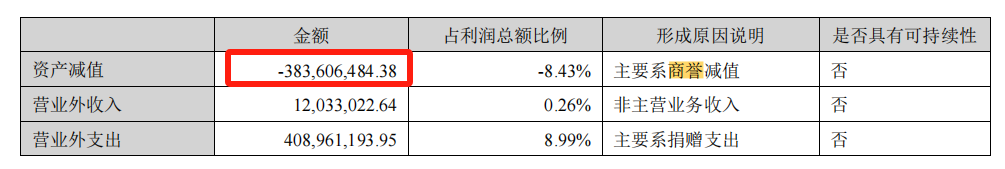

2023年末,爱尔眼科的商誉达65.33亿元,占净资产近34%。同时准备计提商誉减值3.84亿元。

然而,2023年的净利润仅为36.5亿元,商誉将近净利润的两倍。

截至2024年一季度末,公司的商誉达65.64亿元,此次收购估计还会产生12亿商誉。这样算下来,商誉将达到77.64亿元,若商誉彻底暴雷,一整年的净利润都不够“炸”的。

为降低高商誉所带来的隐患,爱尔眼科曾表示,产业并购基金模式是阶段性的、过渡性的。现在上市公司体量越来越大,资金实力逐步增强,承载能力持续提高,上市公司自建的医院逐步增多,产业基金陆续到期后会逐步退出历史舞台。

另外,不同于以往的收购,此次收购的52家医疗机构中就有约50家位于地市县区域。尽管地市县域的眼科需求空间广阔,但相较于一二线城市,下沉市场的消费力以及医疗意识均存在差距,爱尔眼科在下沉市场的收购能否复制之前的成功之路,尚未可知。一旦并购的标的资产经营状况未达预期,高达77.64亿商誉减值之雷是无法想象的。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。