互联网金融来势凶猛,银行会重蹈昔日电信业的覆辙吗?金融

与前两年的通信行业遭遇微信等互联网通讯挑战类似,如今的银行业也正面临着互联网金融的OTT挑战。

25日,中国互联网金融协会在上海成立。目前共有会员代表437名,其中银行机构84名,来自证券、基金、期货公司44名,来自保险公司17名,来自其他互联网金融新兴企业及研究、服务机构292名。

据悉中国互联网金融协会由央行条法司牵头筹建,2014年4月获得国务院批复,整个筹备工作历时2年。它的成立,标志着互联网金融行业对社会经济的影响加大,更对互联网金融行业自律,实现“规范发展”具有重要的意义。

就在上个月底,也有一则银行新闻和互联网金融的冲击有关:2月25日,一则五大行集体宣布跨行手机转账免费的新闻引起人们关注,这是继去年招商银行宣布跨行转账免费后,国内银行业最大的一次跟进活动。人们普遍认为这是银行业受到互联网金融冲击,而被迫实施的优惠。

尽管有专业人士非常严肃地指出,五大行的做法实际上并非完全意义的免费,但基本上大部分的转账已经无需像以往那样支付高额的手续费,足以令长期在垄断付费之下的用户欢呼不已。毕竟,一来手机转账操作更加方便快捷,二来是免费的确降低了用户的业务成本。

手机转账免费:一次被逼无奈的选择

不过,并不是所有人对五大行的免费午餐感冒。有网友表示自己有支付宝和微信支付,日常支付和转账根本就不需要银行转账来操作了,因为对银行转账免费与否并不关心。

这是一个正在发生的现实,经过近几年的补贴大战、红包大战等营销活动的强力推广,互联网支付工具越来越普及,特别是在移动端的使用。网友们在手机购物、打车、外卖等支付场景中,使用网络支付工具的比例远远高过传统银行支付,成为人们日常消费支付的常用方式,实现了另类的非现金交易习惯。

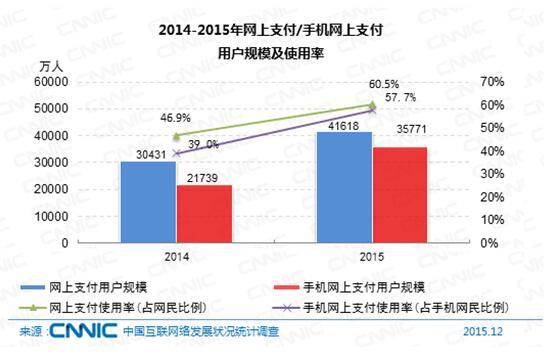

中国互联网络信息中心 (CNNIC) 发布的《第37次中国互联网络发展状况统计报告》显示,截至2015年12月,我国使用网上支付的用户规模达到4.16亿,较2014年底增加1.12 亿,增长率达到36.8% 。与2014年12月相比,我国网民使用网上支付的比例从46.9%提升至60.5% 。值得注意的是,2015年手机网上支付增长尤为迅速,用户规模达到3.58亿,增长率为64.5%,是整体网上支付市场用户规模增长速度的1.8倍,网民手机网上支付的使用比例由39.0%提升至57.7% 。

互联网支付,成为继电商、O2O之后,互联网巨头们又一个激烈争夺的热点。BAT三家均已经先后杀入市场,其中阿里旗下的支付宝占据了主导地位,但腾讯的财付通跳跃式发展势头正猛、市场份额急速上升,百度钱包则处于追赶状态。其他企业如京东、万达等不甘落后的推出自己的支付产品,最新入场的还有小米和美大这样的新兴企业。

众多互联网企业或泛互联网企业进入支付市场,使得原本属于银行的传统市场份额大幅下降。银行在移动支付市场的地位受到严重削弱,无法占据从前那样的话语主导权。

因此,绝大多数网友对于此次五大行的免费举措,多持被逼无奈之举的看法。五大行这么做的目的,不是出于让利给用户的目的,而是被逼无奈的选择,跟进互联网支付工具的免费政策,企图以此来避免移动支付市场的进一步下滑。

互联网金融正在围剿传统的银行业务

事实上,除了移动支付市场外,传统银行还面临着互联网金融企业其他方面的激烈竞争,如:P2P、小额网贷、众筹融资、基金销售、征信等。

以近来倍受争议的P2P为例,尽管存在着虚假运营、非法套现、跑路等违规现象,但整个行业在争议中不断做大。受E租宝等恶性事件影响,12月交易规模较上月大幅下滑100亿左右,2015年度我国P2P借贷行业累计交易规模未能实现破万亿。但仍然达到了创记录的9750亿元,是2014年(3000亿元左右)的3倍有余,除春节所在的2月和受影响的12月份外,均呈增长趋势。

P2P行业目前最大的问题是行业监管不力甚至是不作为,而非运营模式本身的缺陷。民间资本的大量沉淀需要找到投资渠道,而从传统渠道难以获取贷款的中小企业和个人也存在资金需求。这些都促使着P2P行业迅速升温,相信在解决了监管、市场地位等一系统技术问题后,P2P行业还将得到进一步发展,成为中小企业和个人融资的重要渠道。但与此同时,本来业务最具优势的银行却缺少互联网基因坐失机会,P2P行业的迅猛发展,相当于直接切下了银行的传统放贷业务部分份额。

和P2P业务类似的是小额贷款业务,传统银行曾经不屑于做或苦于成本高无法去做的市场,如今被互联网金融所蚕食。依靠自身的大数据,得以系统地给用户信用进行风险评估(也就是下面要说的征信),阿里和腾讯、京东都相继开发了小额贷款项目。他们向符合条件的中小企业和个人放贷,虽然利息较传统银行业务高,但有着申请门槛低、流程简单、放款迅速等优势。

在另一个倍受瞩目的新兴市场——征信行业上,传统银行未来也面临着征信大数据的挑战。目前我国征信系统由央行征信中心负责,据悉当下中国人仅三成拥有信用记录,而随着互联网金融的发展,现有征信体系无法满足市场需求。目前参与征信牌照抢夺的主要有以BAT为代表的互联网企业、第三方支付、P2P平台等互联网金融企业以及传统征信机构等。尽管各具优势,但在未来的征信市场格局中,仍将展开一场互联网大数据与传统企业的角逐与较量。令人奇怪的是,五大行都没有正式宣布进入征信市场。

互联网金融的崛起,在一定程度上打破了银行业务的垄断地位,随着未来金融业务的进一步开放,传统银行业务还将受到更多的挑战。

银行会不会成下一个OTT的牺牲品?

五大行这次集体宣布手机转账免费,可以看成是继前不久银联携手苹果推广ApplePay之后的又一次大动作。其目的是银行为了挽回在移动支付的不利局面,吸引用户群体,以更好应对互联网金融的挑战。

与前两年的通信行业遭遇微信等互联网通讯挑战类似,如今的银行业也正面临着互联网金融的OTT挑战。

一直以来,通信行业以短信、语音业务为主要业务,随着微信等即时通讯OTT应用的兴起,对电信运营商的语音和短信业务造成了严重的冲击。传统电信运营商都感受到巨大的压力和焦虑感。2013年年初的运营商炮轰微信事件,反映出电信运营商对OTT应用的愤怒和不满,一度甚至闹出电信运营商要对微信单独收费的传闻。幸运的是,在舆论压力和高层指示之下,最终事态平息收场。此事没有成为阻碍移动互联网发展的绊脚石,否则中国IT业发展将遭受严重打击。

如今,新兴的互联网金融企业也通过互联网创新方式,绕过了银行直接向用户开展与银行贷款相关业务。虽然目前P2P、小额贷款看来是银行眼中的鸡肋业务,但毕竟利润率高,而且长尾市场总量惊人。更重要的是,从此以往互联网金融企业将完成大量的用户积累,便于日后进一步业务升级和多元化发展,从而对银行的现金牛业务造成冲击。届时银行业也将面临着前两年通信业遇到的相同困境。

从国内通信业的发展现状来看,尽管它们推出了类似微信的即时通讯产品,如中移动的飞信、整合通信,中电信与网易合作的易信,但都无一获得真正意义上的成功。也就是说,国内通信业并未完成电信企业向互联网企业的转型。好在国内移动用户仍在增长,语音业务的不振,有流量业务的增长来弥补,国内通信巨头从原来的语音业务经营为主,向流量经营为主的转变非常明显。

转型不成功的三大通信巨头,成为类似于水电煤气公共服务那样的互联网基础业务提供商,大体格局基本已定。那么,面对咄咄逼人的互联网金融企业,银行业未来是否也将重蹈通信业的覆辙,沦为金融行业的基础业务服务商?从国企缺乏活力和应对市场变化能力来看,似乎也将最终走入相同的宿命。

互联网金融的春天迟早到来

当下互联网金融业务刚刚兴起,银行诚然落后但落下并不多,还有挽回的机会。银行的优势在于手握巨大的资金和丰富的传统资源,还有互联网金融新贵们羡慕的金融牌照。

最近有传言称,人民银行、银监会、证监会、保监会等“一行三会”的合并即将进行,以便于统一管理适应快速发展的互联网金融形势:银行、保险、证券等业务交互渗透、多元经营。如前文所言,P2P乱象不是模式之错,而监管缺失、方式落后所至。如果“一行三会”合并的传闻属实,则意味着对互联网金融进入到规范管理的新阶段,有利于整个行业的健康发展。

届时新兴互联网企业、银行,还有其他投资人,均得以在同一起跑线上,按同一套管理规则的要求公正竞争。这是互联网金融发展的机遇,同时也是银行业务互联网化的转型良机。这次中国互联网金融协会的成立,就意味着国家开始正视互联网金融的市场地位,将其看作是金融行业的一部分,希望纳入规范管理、合法发展的范畴中来。

随着管理的规范,市场准入条件的放宽,互联网金融的春天迟早到来。唯一的悬念就是,未来银行能否抓住时机共创互联网金融的明天,避免重蹈电信行业的覆辙。

【作者介绍:蚂蚁虫,科技评论人,专栏作者。微信公众号:蚂蚁虫(miniant-cn)】

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。