在抖音卖到第一的韩束,双11只选择天猫观点

天猫立品牌,韩束天猫旗舰店实现23分钟销售额2000万的成绩,美妆护肤全行业在抖音直播间60%的流量主要来自付费渠道。

这两天美妆行业都在聊一件事,今年在抖音高歌猛进的韩束,双11选择all in 天猫,没有报名参加抖音双11的活动。

最近,我也在网上看到这么一张朋友圈截图。发朋友圈的春哥是“春哥私董会”的创始人,对美妆行业有丰富经验:

看到这张图,仿佛是品牌对平台投出的选票。“平时在抖音买流量,关键时刻投奔天猫做大成交”,这个思路值得重新思考。

这两年品牌做大促,讲究的是一个“费效比”,营销预算总是一定的,如何把有限的预算花出无限的价值,考验着品牌的每一个决策。

选天猫还是抖音选作为主场?侧重品宣还是侧重投放买量?这些选择直接关系到品牌在销售上的成败,甚至影响未来一年的品牌形象。春哥的这条朋友圈,其实道出了品牌的另一种一种思考:在竞争如此激烈的双11大促中,到底有没有这样一种”两全之策“?

我们不妨以美妆护肤行业为样本,来进行更深入的探讨。

拆解韩束流量:高投流推高GMV,品牌易爆发难稳赚

高投流推高GMV,是韩束过去取高爆发增长的关键。

2023年上半年,韩束在抖音跃升至同行业国货品牌第一,8月、9月两月更是超越外国品牌,登上抖音美妆护肤榜榜首。

美股份上半年报显示,由于抖音端增长迅猛,韩束品牌在上半年为母公司上美股份贡献营收10.28亿,占全公司总收入的三分之二。与此同时,上美股份的营销推广开支也由2022年上半年的4亿,上升至2023年上半年的6.29亿。

营收高增长背后,营销费用也在快速增长。

从运营端的数据来看,营销费用支出拉动了营收,自然流量增长似乎并不高。

根据达多多数据,最近30天(截至10月12日)以来,韩束官方旗舰店抖音直播间近80%的流量来自于付费,自然流量有限。

【数据截图来源达多多。红色部分的口径为“含福袋、外部引流、千川、小店随心推、头条西瓜、火山等其他入口进入直播间”,大部分都是付费流量。】

自然流量意味着什么?意味着品牌复利,意味着长效增长。

数据似乎表明,在品牌营收增量中,很大一部分被以营销费用的形式给回流到了抖音。

也就是说,抖音高流量爆发增长虽然有很强的动能,但很难形成长效增长的势能。而且,高增长意味着高流量投入,直播带动了短期的“品效合一”,但品牌并没有真正从中赚到足够的红利。

事实上,高流量的爆发增长之后,品牌往往需要强品牌的长效增长。

从流量属性上来看,抖音是内容流量,内容流量大多数损消耗性流量,一次投流追求的是极速变现。天猫的流量属性更多的是电商流量,往往给品牌能带来更长久的品牌增长。

群响的创始人刘思毅曾经也在公众号写道,他邀请了10个天猫传统卖家和10个抖音头部商家一起交流,结果发现“抖音的全部不如天猫的人利润多,而且没有安全感”。他所说的安全感,其实也可以理解为品牌稳定的长效增长。

充分挖掘品牌复利,寻找长效增长的动力,可能也是韩束选择在抖音投流种草,双11选择天猫来拔草的原因之一。

事实上,高投流占比、低自然流量的流量结构,在国货品牌的直播间中并非个案。

数据显示,最近30天,美妆护肤全行业在抖音直播间60%的流量主要来自付费渠道。这个数字在雅诗兰黛是75.6%,可复美官方旗舰店是65.3%,珀莱雅官方旗舰店是52.4%,欧诗漫珍珠白润白直播间是53.7%。抖音原生美妆品牌中,AKF近30天付费流量占比高达近85%,左颜右色官方旗舰店75.6%,肌肤未来官方旗舰店71.4%。

由于短视频平台流量规律复杂,尤其是资金不够雄厚的年轻品牌,每次投放都像走钢丝,稍有不慎就会出现亏损。所以,一些品牌开始更加注重单场直播投流的“费效比”。

国货新锐品牌寻荟记创始人在一次采访中表示:“以前30万以上的投放要商量一下,现在每一笔都要计算ROI,有ROI才有现金流,这个钱才能回来。尤其是在抖音,因为抖音是短时爆发,过了就过了,不具备长尾效应,播的那一次就不能亏。”有意思的是,寻荟记在2022年从李佳琦渠道转投抖音,后来很快又回到天猫。

美妆行业有个不成文的共识,常觉得“有天猫旗舰店才算真品牌”,其背后的商业逻辑不难理解。

美妆是相对长决策周期的消费品,品牌信任非常重要,用户买化妆品、护肤品,有限考虑的是品牌,因为好的品牌能够降低决策成本,所以长远来看,美妆赛道的增长还是要充分释放品牌红利,而相比抖音直播间,天猫旗舰店能帮品牌形成复利,这可能也是天猫美妆品牌的核心竞争力所在。

韩束、寻荟记显然已经看透了这一点。

“全网齐种草,天猫立品牌”, 货架电商完成关键闭环

现代营销学之父菲利普·科特勒根据数字时代消费者特点,提出了用户认识品牌的链路,简称5A模型:认知(Aware)、吸引(Appeal)、询问(Ask)、行动(Act)和拥护(Advocate)。

这个链路的最后一环是“拥护”,消费者通过推荐、复购成为自发的品牌大使,不断扩大触达人群。美妆护肤行业竞争激烈而又高度依赖口碑,品牌锁定一群“拥护者”的重要性不言而喻。

直白的讲,只有种草不能完成闭环,直播电商模式本身也不足以吸引复购与带来长期购买。让品牌价值扎根用户心智,获得“拥护”、实现闭环,是淘天货架电商平台的强项,而这恰好是短视频平台的短板。

抖音意识到建设货架电商的重要性,布局货架电商已经超过一年,但从主页一级入口进入抖音商城,低质廉价商品依然占主流,大多数品牌商家仍持观望态度。

做好货架电商不但需要流量,更需要深耕行业服务和供应链管理,让没有主播魅力加持的货品自己提供吸引力。实现这点并不容易。

海豚智库电商创始人李成东曾透露:2022年双11期间,抖音商城独立访客的高峰值达到3亿人次,但这些人群中实际下单占比的只有1.2%。

2022年3月,美妆白牌“肌先知”在抖音迈入亿元品牌行列,连续三个月销售额过亿。媒体鞭牛士曾透露,这三个月期间,肌先知烧掉了5亿元的营销费用,其后停止密集的营销节奏,销售额随之猛烈下跌。今年1月,肌先知的母公司被曝拖欠供应商大额货款。

今年年初,一个名为“海洁娅”的美妆白牌通过在抖音势如破竹,3月单月创下销售额超10亿的纪录。据媒体报道,海洁娅深度绑定达人“国岳夫妇”,销量中直播带货占比高达90.43%,自然销量只有不到一成。停止密集带货后,海洁娅的销量迅速下跌,抖音海洁娅旗舰店今年7月以来几乎未产生销售额。

抛开直播带货,日常货架销售中,缺乏自然销量的商家们面临的经营困难是是实实在在的,而在淘宝、天猫这样的货架电商平台,这是不可想象的。

海洁娅、肌先知昙花一现的教训告诉我们,没有支点来聚合“拥护者”、完成品牌价值闭环,重金购买的“流量”无法成为“留量”,品牌就难以在抖音沉淀用户资产,完成全周期建设。

接下来,货架电商在拉动复购与长期转化,可能会成为品牌选择主阵地的关键影响因素。而双11作为全年最重要的成交节点,必然会让抖音和天猫在电商根本逻辑上的差异进一步放大。

淘天美妆市场份额优势明显,双11行业主场在天猫

淘宝商城(后来的天猫)于2009年推出首届双11购物节,开中国电商平台大促玩法之先河。15年来,淘宝天猫双11既是品牌最大的成交场,也是最大的营销场。

业内常说“全网营销,天猫成交”,几乎没有品牌愿意错过淘天双11近两年来5000亿以上的总成交规模。

淘天双11也是全年最强大的营销聚光灯,品牌在淘天双11的销量本身就是实力的最佳证明。薇诺娜、完美日记、百雀羚、蕉下等品牌都曾在天猫双11实现爆发式增长,借助销量打开曝光量,建立品牌心智,实现了成交与营销互相带动的飞轮效应。

今年以来,在淘宝天猫“内容化”战略的带动下,头部主播达人掀起“入淘潮”,国货消费品牌发力店播,天猫双11成为种草主阵地,将电商闭环拓展至5A链路的前两环。

一直以来,抖音以高可视化内容、高互动性趋势,在美妆类目成长显著。但从市场份额来看,抖音与淘系在美妆行业的差距仍然明显。

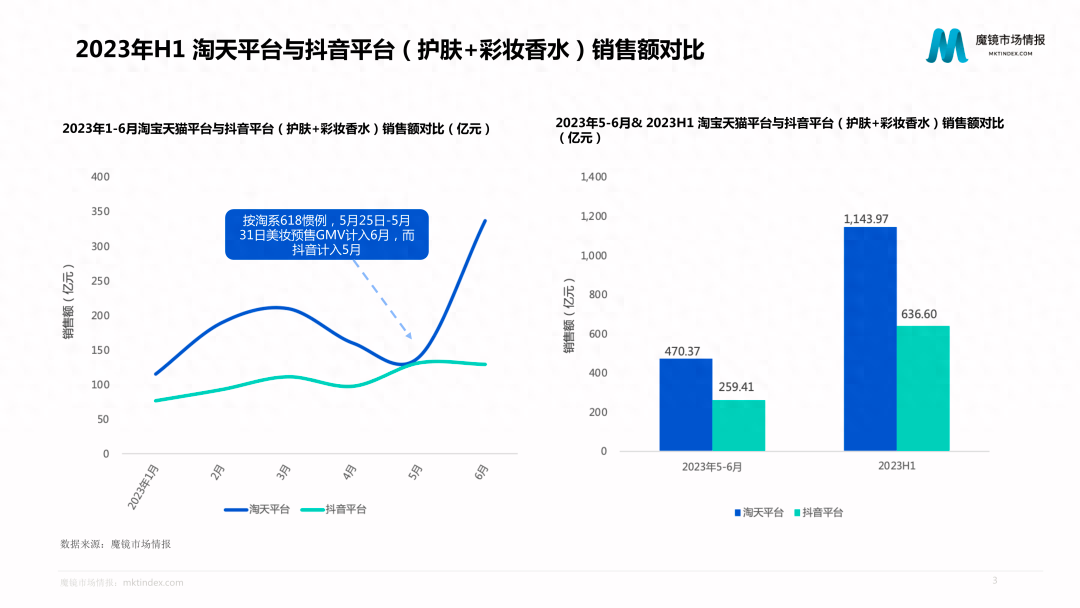

【图片来源魔镜市场情报。抖音与淘系对大促GMV的统计口径存在差异,抖音将618促销在5月内产生的销售额计入5月营收,而淘宝天猫计入6月营收。】

2023年H1,美妆护肤行业在淘天平台的总销售额为1143.97亿元,抖音平台为636.60亿元,淘天领先优势明确,品类护城河坚固,淘天平台在促销活动中的成绩显著拉开了市场份额差距。

当我们围绕618大促进行比较,5月+6月的聚合数据显示,淘天平台的总销售额为470.37亿元,抖音销售额为259.41亿元,相差近一倍。

数据表明,淘系电商平台“大促主场”的地位,依然难以撼动。

韩束是个很擅长踩中渠道风口的品牌。在官网上,它这样介绍自己:“ 自诞生之日起,上美化妆品韩束‘很神奇’地打入了每一个主流渠道,成为消费者耳熟能详的品牌,从传统的电视购物、百货商超、CS连锁、KA卖场,再到如今的电商平台、网红带货、品牌自播。”

2010年,韩束做到美妆护肤在电视购物行业的第一名。2014年,韩束在微商渠道创造了“40天回款1亿”的记录,成为“第一微商”。从2020年起,上美集团又率先试水直播电商,取得了不俗的成绩。

韩束也是历年天猫双11的明星。2016年双11期间,韩束天猫旗舰店实现23分钟销售额2000万的成绩,品牌形象为之面目一新,从微商品牌转型成为大众消费的新锐国货。

做营销做的是“人、货、场”,韩束无疑是选“场”高手。这让它“双11大促all in天猫”的动作更值得我们深思。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。