易宝支付、环讯支付等与现金贷“勾结”映射出第三方支付”困境“金融

这个行业最终,大概也就是形成几家支付行业寡头垄断,大部分都是名存实亡的格局吧。

2019年,大部分第三方支付公司的日子依旧不好过。

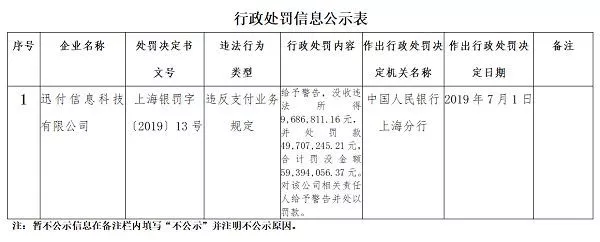

比如,环迅支付收到“第三方支付行业有史以来的最大罚单”——罚款4970.72万元,已经接近了王健林的半个“小目标”。

▲ 来源:央行上海分行官网

▲ 来源:央行上海分行官网

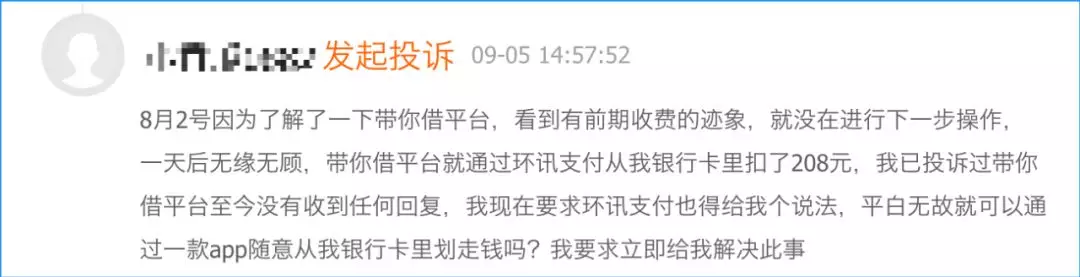

就在罚单下发不久,有网友发帖表示,自己在网上了解“带你借”平台,还没借款就被“带你借”平台通过环讯支付从银行卡里扣除208元。

▲ 来源:黑猫投诉

▲ 来源:黑猫投诉

此外,包括快钱支付、宝付支付、畅捷支付、富友支付、易宝支付、合利宝、银盛支付、汇潮支付、汇付天下、连连支付、金运通支付、先锋支付、汇聚支付、易极付等第三方支付公司因给一些现金贷,甚至是714平台提供支付通道,而遭到了大量用户的投诉。

为什么第三方支付机构对于跟现金贷平台合作趋之若鹜?这答案要从第三方支付机构的市场格局、生存环境等方面进行分析。

01、第三方支付机构两家欢喜百家愁

用“江南愤青”的话来说,“这个行业最终,大概也就是形成几家支付行业寡头垄断,大部分都是名存实亡的格局吧。” 如今,第三方支付行业真的成为了“第一梯队吃肉,第二梯队喝汤,第三梯队吃骨头”的格局。

有不愿透露姓名的业内人士指出,目前的第三方行业目前可以分为三个梯队,用游戏排名的话分别是“黄金”、“白银”和“青铜”三个段位。 黄金与青铜的差距,在下面这张图片中体现得淋漓尽致。

▲ 来源:2019年上半年《中国第三方支付行业数据发布报告》

▲ 来源:2019年上半年《中国第三方支付行业数据发布报告》

这张图给人的第一印象是支付宝坐拥半壁江山,财付通占据另外半壁江山。第二印象是,支付宝的市场份额涨了,财付通的市场份额降了。其实,这是艾瑞咨询最新发布的2019年上半年第三方移动支付交易规模市场份额。

| 黄金梯队 | 2019 Q1 | 2019 Q2 |

| 支付宝 | 53.8% | 54.2% |

| 财付通 | 39.9% | 39.5% |

| 合计 | 93.7% | 93.7% |

从2019年第一季度到第二季度,支付宝市场份额上升0.4%,财付通下降0.4%。 而这两位大佬依旧把持着93.7%左右的市场份额。

用小学一年级的加减法都可以算出,留给“白银”和“青铜”梯队的市场份额仅有6.3%。

强者向来大口吃肉,大碗喝酒,而弱者只能眼睁睁看着,顶多咽两口唾沫。

在第三方支付行业,“赢者通吃”表现得尤为明显。

上述不愿透露姓名的业内人士继续道,除了这两家以外,“一切我们耳闻过的支付公司”都算“白银”梯队。

在这一梯队,有100家左右支付公司公司,他们以各种自己擅长的方式把控着6%市场份额。

至少,吃不上肉,还可以喝口汤。

拉卡拉算是“白银”梯队中的佼佼者。于今年4月在创业板上市的拉卡拉,已覆盖超过2100万的商户,前三季度营业收入达到36.90亿元。

拉卡拉创立于2005年,从做POS机起家,如今作为“微信和支付宝的下游”,帮助商户受理支付宝、微信支付。

▲ 来源:《每个梦想一个机会》

▲ 来源:《每个梦想一个机会》

新金融看点认为,虽然拉卡拉作为微信、支付宝的下游机构确实有其核心竞争力,但长期以下游机构的方式进行布局获利无疑是饮鸩止渴。

拉卡拉自身在线下的核心竞争力比较强是毋庸置疑的,这一点尤其表现在其POS业务上。

公开资料显示,截止2018年末,拉卡拉的收单业务POS机,已累计覆盖商户超过1900万家,个人支付业务,已在全国371个城市的便利店内,铺设了近10万台拉卡拉自助支付终端。

然而,帮助商户受理支付宝、微信支付这项业务是将自身的核心资源进行输出,其核心竞争力也将随着这样的输出方式呈现出下降,当支付宝和微信支付线下的业务占比达到一定规模规模以后,拉卡拉这块的业务也就没有了价值,这无疑是自杀式的布局。

“白银”梯队头部的企业尚且如此,可见其它平台也是身在水火之中,更别说“青铜”梯队了。

上述业内人士表示,“青铜”这一梯队同样有着100余家第三方支付公司,它们留守最后1%的市场份额。

但他指出,这100来家公司基本都是一些政府背景的支付公司,比如北京交通卡、杭州市民卡等背后都有一个大众没听过的支付公司。

02、有100%的利润,就会胆壮起来

一方坐拥93%市场份额,一方留守6.3%市场份额。

这就好比一斤黄金与一斤铜的价格差异。

每克黄金价格为340元,一斤黄金为170,000元。

每克铜价格为0.047元,一斤青铜约为23.57元。

更何况,C端完全是阿里与腾讯的天下,几乎针插不进,水泼不进。

麻袋研究院高级研究员苏筱芮认为,支付机构的生存环境愈加严苛,未来马太效应在支付行业的体现将会进一步加强。

换句话说,即使第二、三梯队的公司削尖了脑袋,也挤不进C端市场。

此时,B端就成了他们最佳的选择,为现金贷企业开通支付通道就是其中的一种,可以说是“躺着赚钱”。

专业人士这样评价:多数中小型第三方支付企业很难靠自身的业务来达到盈利,因此为了生存,很多第三方支付企业开始打政策、法规的‘擦边球’,甚至违规、违法操作。

如果用两个字来形容这些第三方支付公司的做法,那就是“激进”。

说到底,盈利能力不足,只能剑走偏锋。

毕竟,对第三方支付公司来说,跟现金贷平台合作、充当支付通道的话,赚的钱还是很客观的。

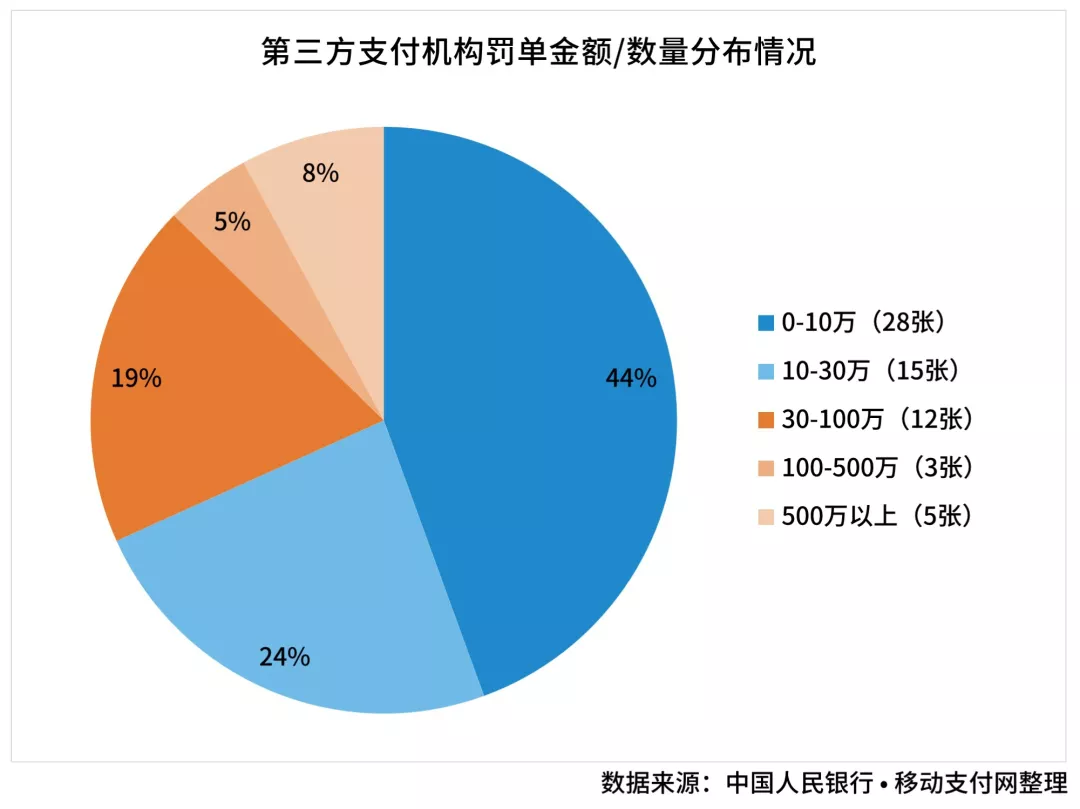

据了解,第三方支付公司向现金贷平台收取的费率为千分之6左右,而监管处罚金额也大多是几十万、几百万。

面对高额的差价,它们能不心动吗?

“一有适当的利润,资本就会非常胆壮起来......有100%,就会使人不顾一切法律”。这段话很贴切地概括了一些第三方支付公司的“激进”行为。

而现在,这些钱也越来越不好赚了。

可以说,第三方支付公司一开始是躺着赚钱,后来是站着赚钱,最后想跪着赚钱都很难。

一方面,用户用投诉来表达对于一些第三方支付企业“激进”态度的不满。

从聚投诉发布的7月第三方支付投诉榜来看,第三方支付行业单月投诉量已达到上半年投诉总量的过半,大部分投诉与互金类商户有关。

▲ 来源:聚投诉官网

▲ 来源:聚投诉官网

根据投诉内容,多数第三方支付公司所合作的互金类商户,旗下产品名称各式各样,背后的所属公司主体难以查询。甚至出现到期无法还款、联系不上平台、被动逾期后遭遇不当催收等情况。

快钱支付、宝付支付、畅捷支付、富友支付、易宝支付、合利宝、银盛支付、汇潮支付、汇付天下、连连支付、金运通支付、先锋支付、汇聚支付、易极付等14家支付公司的互金类商户投诉占比超过了40%。

另一方面,监管机构的罚单数量与罚款金额不断上升。

今年5月,百付宝、畅捷支付与丰付支付因违反清算管理规定、非金融机构支付服务管理办法有关规定被处以罚款。

三家支付机构违反《非金融机构支付服务管理办法》第四十三条第七项规定:其他危及支付机构稳健运行、损害客户合法权益或危害支付服务市场的违法违规行为。

▲ 来源:《2019年1-7月第三方支付罚单统计与分析报告》

▲ 来源:《2019年1-7月第三方支付罚单统计与分析报告》

仅今年一月到七月,央行就对多家第三方支付机构开出63张罚单,罚单金额突破1亿元。 值得一提的是,《人民日报》(海外版)报道指出,第三方支付平台在与网贷App进行合作,若网贷平台缺乏资质或相关证明,第三方支付平台还要跟它们合作,就需要承担连带责任。

03、生存,还是死亡

从研究机构到官方人士,对于排名靠后梯队的处境并不看好。

苏宁金融研究院曾指出,支付机构在收入模式单一以及监管趋严、备付金利息消失等多种问题下,生存已经越发艰难,业务模式创新和转型迫在眉睫。

中国人民银行条法司副司长庞任平曾指出,除了少数排位比较靠前、口碑较好的第三方支付公司实现盈利,其他大部分支付公司处于亏损运营状态。

在这种处境下,落后的第三方支付公司应当如何破局?

第一,卖牌照。

有业内人士指出,目前央行暂停发放新的第三方支付牌照,因此没有增量,只有存量。

而从央行对第三方支付行业的监管态度来看,未来一段时间内重新开放牌照发放的可能性并不太大。

在监管层对第三方支付等互联网金融行业监管整体强化的情况下,优胜劣汰的态势应该会加速,行业参与者会进一步缩减。

对于拓展市场份额无望的中小平台来说,既然盈利这么艰难,不如找个好的靠山,趁机卖个好价钱。

须知,支付是金融业务生态的底层支撑。近年来,凡想要涉足金融业务的互联网公司,无不先将支付牌照收入囊中,借以通过支付账户构建金融生态体系。

支付与金融的结合,将实现金融产品的闭环交易。包括资金流、支付行为等在内的用户数据,为用户金融画像的刻画提供数据支撑,还可以为信贷业务提供信用评分数据,为理财业务提供风控模型信息,推动金融业务走得更远。

第二,向B端求发展。

对于落后的第三方支付公司来说,C端完全是微信和支付宝的天下。大佬亲自下场斗得热火朝天,小弟们也不能只在旁边看着。

与C端相比,B端在市场前景与增值需求方面,还有很大的潜力。

上千万家商户群体,为第三方支付公司的弯道超车提供了广阔的赛道。

《2019中国第三方B端支付市场专题研究报告》指出,2018年中国实有各类市场主体11020万户,其中个体工商户规模超7000万户,庞大的企业市场主体催生了支付机构服务B端的巨大市场。

▲ 来源:《2019中国第三方B端支付市场专题研究报告》

同时,商户群体支付在单笔资金跟交流成本上的特殊性,吸引第三方机构争抢与商户合作的机遇。

《中国支付清算行业运行报告(2018)》显示,目前在面向中小B端客户时具备着交流成本较低、服务灵活的优势,同时B端客户一般单笔资金较大,较C端更为集中,在开拓客户资源时对流量的要求较低,对第三方支付机构来说存在着争夺市场的空间。

此外,商户群体迫切需要支付渠道以外的增值需求,谁能满足7千万家工商户的增值需求,谁就能在B端市场分一杯羹。向还没成为红海市场的B端转型,争夺上千万家商户群体的合作机会,对落后的第三方支付机构来说,不失为一条生存之路。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。