聚水潭IPO:近4年累计亏损超16亿元SaaS客户平均收入下滑 市场份额第一背后是花156万“买”报告?快讯

电商SaaS ERP提供商聚水潭向港交所更新了招股书,继续冲击港股上市,中金和摩根大通担任联席保荐人。

出品:新浪财经上市公司研究院

作者:坤

近日,电商SaaS ERP提供商聚水潭向港交所更新了招股书,继续冲击港股上市,中金和摩根大通担任联席保荐人。

成立于2014年的聚水潭,目前核心产品为聚水潭ERP,服务并满足商家客户在电商平台上处理电商订单的关键需求,主要功能包括订单管理系统、仓储管理系统、采购管理系统及分销管理系统。而在ERP之外,聚水潭也向客户提供一定的SaaS工具满足其财务会计、管理报告及分析、工作流程管理及批发市场采购等需求。产品的收费模式基本为按年度订阅或通过处理的订单数量进行收费。

近年来,聚水潭尽管保持了收入增长,但却持续亏损,近4年累计亏损超16亿元。背后重要原因是销售费用高企,一直以来占到收入的50%上下。尽管客户总量、LTV/CAC等指标表现可圈可点,但其SaaS客户平均流水、平均收入却出现下滑。此外,尽管多项市场份额排名第一,但市场本身仅有二十几亿规模,且其数据来源是聚水潭向灼识咨询支付156万元“买”来的报告。

近四年累计亏损超16亿元 销售费用高企但SaaS客户平均流水、平均收入下滑

据招股书显示,2020-2023年聚水潭实现营业收入分别为2.94亿元、4.33亿元、5.23亿元、6.97亿元,其中2021年-2023年分别同比增长47.45%、20.69%、33.29%。可以看出,尽管保持持续增长,但2022年以来聚水潭的营收增速开始明显放缓。

在收入规模增长放缓的同时,聚水潭的销售毛利率似乎有向好表现。2020-2023年,公司毛利率分别为46.24%、50.54%、52.29%、62.34%,实现连年增长,特别是2023年相比去年增加了10个百分点。但与同行相比较来看,2023年有赞的毛利率增加至69.19%,2023年上半年/三季报中微盟、光云科技的毛利率分别为67.48%、63.99%。由此来看,聚水潭相比同行仍存在一定差距。

尽管收入保持增长,毛利率明显增加,但亏损不停。2020-2023年,聚水潭的年内亏损分别为3.64亿元、2.54亿元、5.07亿元、4.90亿元,近四年来累计亏损超16亿元。2021-2023年净亏损分别为58.7%、96.9%、70.3%,同期经调整净亏损分别为1.37亿元、3.79亿元、2.06亿元,其中2022-2023年亏损趋势明显扩大,与实现盈利还有着不小的差距。

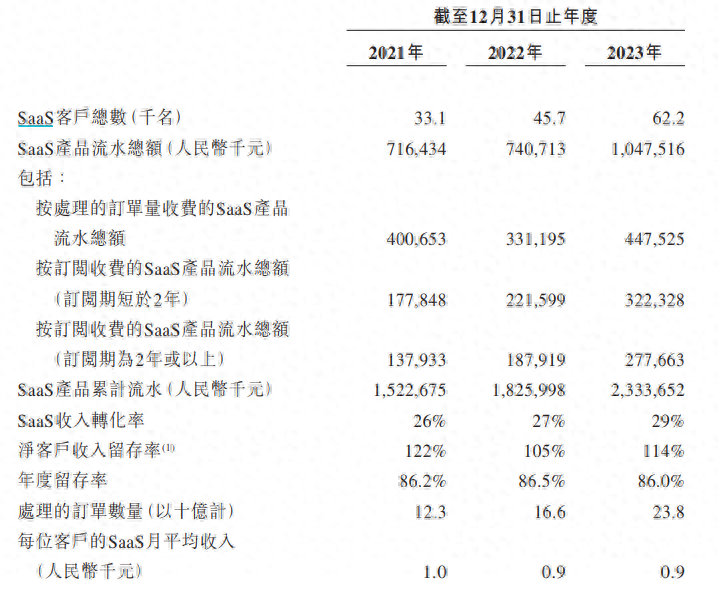

对于聚水潭身处的电商SaaS行业来说,客户数量及变化、客户留存率、LTV/CAC等均是衡量SaaS公司经营状况的关键指标。2021-2023年,聚水潭的客户总数分别为3.31万名、4.57万名、6.22万名,客户规模持续扩大,同期净客户留存率分别为122%、105%、114%,相比2021年,2022-2023年均有所下降。同时,据招股书显示,聚水潭的LTV/CAC(衡量公司单位经济效益与获客效率的比率,客户终身价值/客户获取成本)在2021-2023年均超过6倍,而在行业中这一指标的平均值为3倍,聚水潭的该项指标表现超过同行。

但可圈可点的SaaS指标背后,是聚水潭每年需要投入大量的销售及营销开支负重前行。2021-2023年,聚水潭的销售费用分别为2.35亿元、3.14亿元、3.44亿元,销售费用率分别为54.3%、60.1%、49.3%,近年来销售费用始终占到了收入的一半,这也是导致聚水潭每年接连亏损的重要原因。截至2023年12月31日,聚水潭的销售人员为856人,而公司总体雇员为2711人,销售团队占比为31.6%。

对于SaaS公司而言,获得新客户、留住老客户是公司稳步扩大客户群体的核心,而每年投入高额的销售费用其中很大一部分将用于客户的新增。2021-2023年,聚水潭分别新增SaaS客户1.05万、1.26万、1.65万,如果以每年对应的销售费用进行简单估算,聚水潭每年获得一个新客户需要付出的销售费用平均为2.24万、2.49万、2.08万,均在2万元以上。而聚水潭每位客户的SaaS年平均收入分别为1.2万元、1.08万元、1.08万元,和2万元差距不小,且有下降趋势。

资料来源:公司公告

不仅是客户的SaaS平均收入,聚水潭每位客户的SaaS客户平均流水也在明显下降,从2021年的2.16万元下降至2022年的1.62万元,再到2023年的1.69万元。背后原因主要来自电商客户减少IT预算,以及采购低价ERP产品的客户增加。

更何况,实际情况显然不止新增获客,对于老客户也需要在日常及到期时进行留客。从聚水潭的SaaS产品流水总额来看,订阅期短于2年的产品流水总额一直高于订阅期在2年或以上,而当较短期限的客户面临到期,聚水潭显然需要一定的人力与费用投入来留住客户。由此来看,在短期内,聚水潭的销售及营销支出投入或很难缩减。

市场份额排名第一背后是花156万“买”来报告 估值60亿明显高于上市同行

在招股书中,聚水潭多次提及,根据灼识咨询的数据,公司是中国最大的电商SaaS ERP提供商,按2023年相关的收入计市场份额为23.2%。在中国电商运营SaaS市场,聚水潭同样排名第一;同时也是中国第三大电商SaaS提供商,占据5.7%的市场份额。

亮眼的排名背后,却也存在隐忧。

一方面,上述数据来源是聚水潭委托灼识咨询就招股书编制的独立市场研究报告,聚水潭向灼识咨询支付了人民币96万元作为编制报告的费用。而在2023年6月聚水潭递交的招股书中,聚水潭同意向灼识咨询支付人民币60万元作为编制报告的费用。换言之,聚水潭在行业中排名如此靠前的相关数据背后,是其向灼识咨询花费156万元“买”来的,或给数据可信度蒙上一层阴影。

另一方面,聚水潭的收入规模本身并不大,但市场份额却不小,也可以反向推断出市场本身规模有限。据招股书显示,中国电商SaaS ERP的市场规模2022年为22亿元,2023年为26亿元。

除了市场份额,聚水潭的估值或也和市场其他公司表现不符。

据天眼查显示,2015-2020年,聚水潭完成了7轮融资,融资总金额近15亿元,而其背后的一众投资方包括阿米巴投资、元璟资本、红杉中国、中金资本等。2015年天使轮完成后,聚水潭的估值为8300万元,但在后续的接连几次融资过后,截至2020年C轮融资完成,聚水潭的估值达到60亿元,超过了2015年时的7倍。

但细数当前已上市的电商SaaS公司,其中不乏收入规模与盈利能力好于聚水潭的公司,但其在上市后的股价与市值表现均不乐观。以港股上市公司为例,有赞在2023年实现营业收入14.58亿元,扭亏为盈实现经调整净利润4228.9万元,但其股价仍然不到1毛钱,市值仅为24.55亿;微盟集团2023上半年实现收入12.10亿元,当前市值仅为51.50亿。而仍在亏损的聚水潭在上市后能否有好于同行的表现?仍有待观察。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。