业绩稳健遇上股价大跌,波司登被高估了?观点

占波司登总营收占比约为80.9%的品牌羽绒服,2023财年波司登整体毛利率的下滑,2023财年波司登的存货规模为26.89亿元。

文:向善财经 作者:刘能

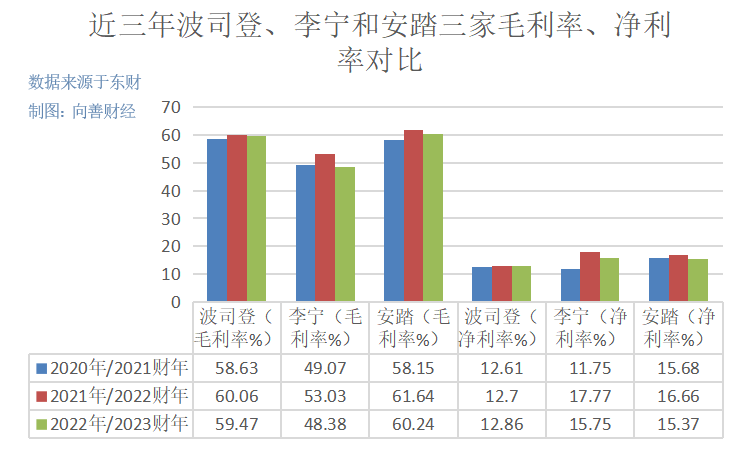

近日,“国产羽绒服一哥”波司登正式披露了2022年/2023财年业绩报告。数据显示,截至到2023年3月31日,波司登实现营收约167.7亿元,同比增长3.46%;归母净利润约21.39亿元,同比增长3.7%。虽然毛利率较上一财年下滑了0.59个百分点至59.47%,但同期净利率却也实现了0.16%的提升。

从这几个核心指标就不难看出,波司登在2023财年的表现可能并不算太过亮眼,但整体也还算稳健。毕竟波司登的销售旺季主要集中在下半年,而去年下半年受口罩原因的影响,市场经营和消费又承压明显。

不过谁也没想到,财报公布后的第二天,波司登的股价便开始持续走低,当日跌幅最终达8.19%。即便是随后波司登的股价有所回暖,但截止到7月3日,其收盘价为3.37元/股,距离财报公布前的市场价位仍有着不小的差距。

那这就不禁令人好奇,业绩还算稳健的波司登为何会被资本市场用脚投票?究竟是投资者的预期太高还是另有隐情?

高营销驱动下的失速是“原罪”

在已知波司登营收、净利润增长放缓的情况下,我们把重点放到了具体的经营指标方面。

先来看存货,2023财年波司登的存货规模为26.89亿元。乍一看,似乎有些偏高,但实际上也基本处在近四年以来的常规水平,并且今年较上年也只是增长了0.01亿元,变化不大。

唯一需要注意的是,在波司登的存货构成中,制成品有近18亿元的超高规模,这可能是个值得关注的信号。

不过,如果波司登的终端动销良好或者对未来消费市场有信心,如此高的制成品存货似乎也并无不妥。在这方面,2023财年波司登的“贸易应收款项及应收票据”为9.23亿元,较上年同期减少了3.14亿元的规模。具体来看,贸易应收款较上财年减少了约4.88亿元,应收票据却同比增长了近50%至2.64亿元。

考虑到报告期内,波司登的整体营收没有下滑,这说明本财年波司登的回款能力和质量比以前更好了。毕竟“应收款项”的质量远不如有着银行承兑汇票或商业承兑汇票支撑的“应收票据”有保障,更不用说现在两者还出现了大幅的此消彼长之势。

再来看“贸易及其他应付款项”指标,整体较上财年出现了4.32亿元的减少。其中,贸易应付款项同比增长了约1亿元;而应付票据则是从27.12亿下滑至现在的24.3亿元,规模减少了2.82亿元。透露出的市场信号是,报告期波司登对上游的资金占用能力得到了加强,整体展现出了对上下游极强的“两头吃”能力。

除了这些,在资产负债方面,报告期内波司登的计息借贷为7.704亿元,同比减少了1.64亿元;定期存款则是从上年的1.24亿元大幅增长到了现在的12.96亿元,资产扩张趋于谨慎。所以相应的,2023财年波司登的资产负债率为39.81%,较2021年的42.55%明显改善。

至于现金流方面,报告期内,波司登经营活动产生的现金净额为26.7亿元,虽然较上财年有所下降,但却足以覆盖同期投资活动和融资活动所产生的现金净流出额。

至此,如果单从波司登的财报视角来看,其似乎没什么值得资本市场“发飙”的点。但问题是,投资从来都不是“择一人而终”,资本市场更喜欢跳出来,“货比三家”。

熟悉波司登的投资者都明白,此前波司登也曾经历过盲目扩张,并严重影响了波司登的创收能力,以至于其股价被推向了冰点。2017年,波司登开始调整国际化、四季化和多品牌化的经营战略。2018年(2019财年),正式决定“聚焦主航道、聚焦主品牌、收缩多元化”,重新回归核心优势羽绒服,聚焦中高端市场。随后,其股价才逐渐有所好转。

那么彼时波司登进军高端化,甚至是改变命运的关键是什么?现在来看是“砸钱营销”。

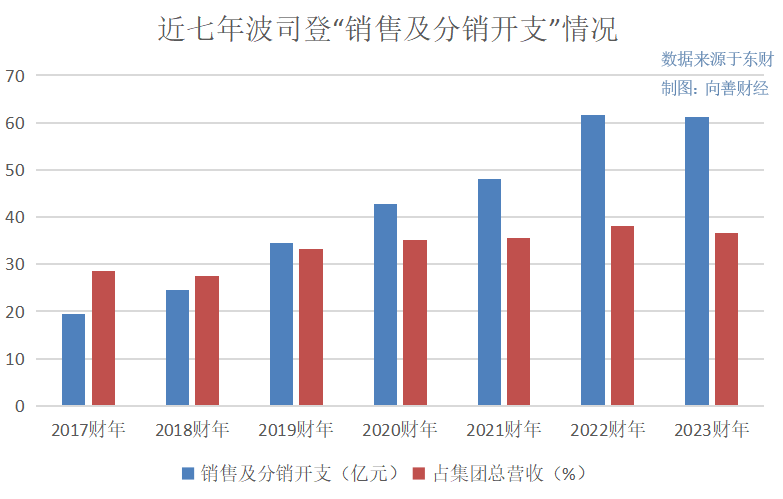

2017—2019—2023财年,波司登的销售及分销开支分别为19.51亿元、24.52亿元、34.4亿元、42.76亿元、48.07亿元、61.71亿元和61.25亿元,占集团总营收的28.62%、27.61%、33.14%、35.08%、35.55%、38.07%和36.52%。

可以很明显看到,以变革的2019年财年为分界线,波司登的销售费用占同期营收的比例上了一个新台阶。如今,每年花费的销售费用更是逐渐接近总营收的4成。

要知道,这仅仅只是销售开支,如果再加上必不可少的成本和行政费用,似乎也就不难理解2023财年波司登的毛利率能够达到59.47%,净利率却大幅缩水至12.86%了。

其实在正常情况下,更聚焦于单一业务的品牌巨头,可能营收规模不如多元化的同行玩家,但净利率却往往会更加突出。在这方面,家电行业重空调的格力电器,与什么都做的美的、海尔已经为资本市场打了个样。

而正因为销售费用过多,以至于波司登的毛利率虽然经常高于同处港股的李宁,甚至是能与营收相差数倍的安踏相媲美,但净利率却常年被多元化的李宁、安踏拉开了一大截。

当然,作为一家消费品公司,依靠销售费用投入支撑业绩增长本身并没有错,我们真正应该关注的是“销售费用的增加有没有带来足够的营收规模增长”,这才是关键。数据显示,近四年波司登的销售费用率分别为35.08%、35.55%、38.07%和36.52%。

可以看到,自2020财年以来,波司登取得一定销售收入所需要付出的营销成本代价在不断攀升。虽然在2023财年销售费用率有所下调改善,但紧接着营收便较以往出现了近7个财年以来的最低增速。

再来看同期,同是走高端化转型路线的李宁的销售费用率分别为32.05%、30.6%、27.2%和28.35%,整体几乎处于下滑走势,这说明其品牌力号召力在不断增强,挣钱难度在降低。

前后对比之下不难看出,曾经帮助波司登走出股价冰点的高营销驱动增长模式现在正在失灵。而一旦连最直接的营销都带不动波司登的营收增长,那么最开始提到的波司登的所有竞争优势都将如无根浮萍般脆弱,这或许就解释了为什么财报发出后,资本市场会对波司登用脚投票的根本原因……

高端化的悖论:波司登到底有没有硬实力?

回到业务层面来看,在29日晚间的波司登财报后电话会上,波司登首席财务官兼副总裁朱高峰重点回应了毛利率下滑与销售结构有关。报告期内,波司登品牌羽绒服及贴牌加工两大核心业务的毛利率均有提升,但贴牌加工收入增速较快,对毛利贡献占比提升,且该业务毛利率较品牌羽绒服略低,故整体毛利率轻微下降0.6个百分点。

在向善财经看来,上述解释颇有一种高情商发言的既视感。因为如果换成低情商回应,“2023财年波司登整体毛利率的下滑,似乎是因为高毛利率的品牌羽绒服增长放慢甚至是滞缓而引起的,又或者是因为贴牌羽绒服或其他服装产品,卖的比更高端专业的波司登羽绒服更好所导致的”?

数据是最好的证明。2023财年数据显示,占波司登总营收占比约为80.9%的品牌羽绒服,录得收入135.75亿元,同比增长2.7%。其中的营收主力军品牌波司登实现营收117.63亿元,同比增长仅1.2%。

同期,2022年/2023财年,波司登的贴牌加工管理业务收入约22.941亿元,占总收入13.7%,较去年同期上升20.7%。两者差距显而易见。

那么问题来了,主力品牌波司登为什么会出现增速大幅下滑的情况?在向善财经看来,口罩原因并不是关键,问题的根本在于其高端化不被认可。

最直接的表现是,同期波司登的中端羽绒服品牌雪中飞在线上线下综合零售点同比减少了15.55%,远高于波司登综合零售点减少比例的市场背景下,营收却逆势同比增长了25.4%,远高于波司登品牌增速。

而波司登喊了数年之久的品牌高端化之所以不被认可,很大程度上与其产品科技硬实力遭质疑有关。因为虽然在2019年波司登董事局主席高德康表示,希望未来波司登是中国羽绒服品牌中的“华为”。

但和以高研发投入出名的华为相比,自2007年上市起,波司登就从未公布过研发费用。唯一能见到的是波司登不断增长的申报专利项。截止到今年3月31日,波司登累计专利已达到606项。

是不是乍一看似乎又有点华为的味了?然而据天眼查APP数据显示,波司登的专利项目中不少都是外观专利,这与大众想象的实实在在的科技硬实力相差甚远。

更尴尬的是,此前波司登曾推出了售价在1.1万—1.4万元的超高端产品“登峰2.0系列”。据波司登方面称,“登峰2.0系列”将航空材料技术应用到3S面料……采用的航空智能调温材料(PCM智能调温)可以通过温度存储进而实现智能调节。

但紧接着便有媒体曝出十多年前,PCM就已经被广泛用在家居装饰、服装等领域。并且近年来,该技术还取得了突破性进展,已有相当一批科研机构、院校和企业都掌握了相关技术。甚至在阿里巴巴1688平台,有多家企业都在批发这种技术的面料,售卖的PCM变相材料最贵的为450元/千克,面料价格仅为35-60元/米。

然而有意思的是,在这种专利科技含金量备受质疑的情况下,波司登羽绒服的价格倒是快速涨上去了。开源证券研报显示,波司登线上1800元以上的羽绒服占比由2020年的27.5%上升到2022年的46.9%。“未来波司登羽绒服价格还将持续上涨,均价会达到2000元以上。”波司登品牌事业部总裁芮劲松曾公开说道。

但或许是技术力不足,又或许是过于节省成本,今年年初有网友爆料称,穿的波司登羽绒服在严寒下变“薯片羽绒服”,用手抓表皮会发出“嘎嘣脆”的声音。对此,有业内人士指出可能是羽绒外层的亮面PU层被冻住变硬了。但同时其也表示“这事本质上还是成本策略问题”。普通羽绒服很少到零下30度的地方,所以品牌就用了成本较低、耐超低温性也很一般的普通聚氨酯。若如果想要羽绒服不变脆,就得用耐低温性好一些的聚氨酯。

很明显,无论上述是设计缺陷还是质量问题,对于一件动辄超千元,甚至是万元的羽绒服来讲,波司登终究都有些低性价比的意味……

写在最后:其实从客观来看,尽管波司登现在出现了营销失速的意外状况,但基本盘的稳定,也意味着其有更多的试错空间。

事实上,在波司登6月29日的业绩说明会上,朱高峰表示,去年全年防晒服的销售额超1亿元;而今年4月至6月,防晒服的销售额就达到2亿以上。

很明显,波司登正在尝试“冬病夏治”方法来治疗羽绒服增长失速的尴尬。只是打开评论区一看,和羽绒服一样的高价但却不高质的评价留言似乎也越来越多了……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。