阿里:香港IPO面向散户部分获得42.4倍超额认购快报

TechWeb.com.cn

2019-11-25 10:03

导读

香港公开发售项下初步可供认购的香港发售股份获超额认购,阿里将收取全球发售募集资金净额约875.57亿港元,相当于香港公开发售项下初步可供认购香港发售股份总数12。

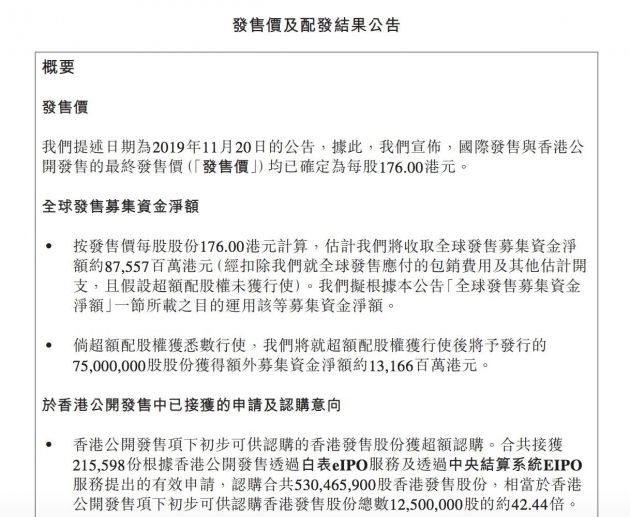

【TechWeb】11月25日消息,阿里巴巴今日发布公告称,国际发售与香港公开发售的最终发售价均已确定为每股176.00港元,以此计算,阿里将收取全球发售募集资金净额约875.57亿港元。

倘超额配股权获悉数行使,阿里将就超额配股权获行使后将予发行的

75,000,000股股份获得额外募集资金净额约13,166百万港元。

公告称,拟将募集资金净额用于促进以下战略的执行,包括专注于:驱动用户增长及提升参与度、助力企业实现数字化转,提升运营效率及持续创新。

公告显示,香港公开发售项下初步可供认购的香港发售股份获超额认购。合共接获215,598份根据香港公开发售透过白表eIPO服务及透过中央结算系统EIPO服务提出的有效申请,认购合共530,465,900股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数12,500,000股的约42.44倍。

阿里预期股份将于2019年11月26日(星期二)上午九时正开始在联交所主板买卖。股份将以每手100股为买卖单位。股份的股份代号为9988。

发售

股份

香港

阿里

公开

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。