坎坷的WeWork终于上市,共享办公将何去何从?观点

坎坷的WeWork成功上市,首日股价收涨13.49%,共享办公真的能燃起熊烈的火焰吗?

10月22日,共享办公巨头WeWork正式以SPAC方式登陆纽交所,股票代码“WE”,募集资金13亿美元,包括8亿美元PIPE。早在2021年3月,WeWork就宣布将通过收购BowX Acquisition实现借壳上市,预计公司估值为90亿美元。

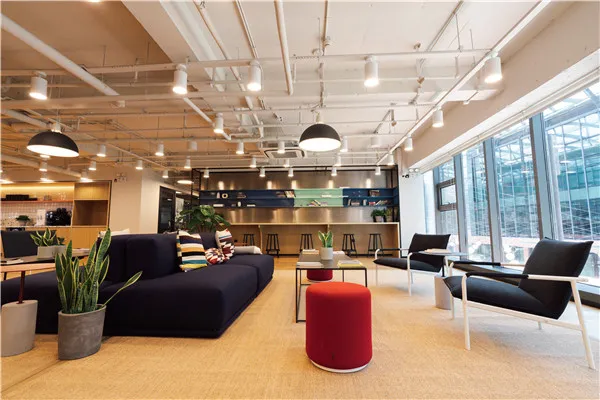

据了解,2010年WeWork联合办公空间创立于纽约,覆盖全球77座城市,拥有26万+会员,主要为企业家、自由职业者、小型企业及大公司员工提供共享办公的空间。被瞄准的“共享办公”经济在后疫情时代陷入停滞阶段,头部玩家们陷入“水深火热”的阶段。

坎坷的WeWork成功上市,首日股价收涨13.49%,共享办公真的能燃起熊烈的火焰吗?

坎坷曲折,“劫”后重生

有软银作背书的共享办公企业WeWork,早在2019年就已经成为独角兽公司,估值到达470亿美元,有望成为“共享办公第一股”。好景不长,2020年疫情爆发,经历了质疑与风波,WeWork上市之路被停滞,“共享办公第一股”的名号拱手让于优客工场。

2018年底WeWork向美国证券交易委员会提交了IPO招股书。2019年8月中旬公开向SEC提交了招股书。2019年9月WeWork启动IPO路演,而正在9月10日,WeWork估值低至150亿美元。2019年前6个月营收为15.4亿元,净亏损超过9亿元。

WeWork上市之路告破,在疫情爆发之时,共享办公市场备受打击。WeWork背后的软银与它“分手”,WeWork损失惨重。早在今年2月,WeWork被传重启上市,与一家特殊目的的收购公司进行谈判,交易价值可能约为100亿美元。而今,WeWork完成与特殊目的收购公司BowX的合并以SPAC方式得以成功上市。

在江湖老刘看来,共享办公是为了满足创业型中小微企业或个人对低租金需求及跨区域、移动式办公客户对办公地点的灵活性需求而出现的。共享经济崛起之时,共享办公之路艰难曲折。如今疫情时代,尽管WeWork艰难上市,但共享办公依然艰难。

烧钱换血,困境难解

据悉, 2018年,诺依曼在向孙正义汇报时表示,需要700亿美元的资金,才能实现缔造万亿美元公司的愿景。700亿庞大的数字,远超优步、爱彼迎和阿里巴巴IPO融资之和。WeWork连年亏损盈利遥遥无期,烧钱换血勉强换来生存之路。

公开资料显示,WeWork最大的支出是空间运营支出,大部分的支出是向房东支付租金,签约时长达到10至15年。租赁费用会分摊在每期费用支出之中,商业模式不仅烧钱而且具有危险性,高额的租房费用就会承担着高风险性。

共享办公的显著特点式灵活方便,但投资高。若遇上经济环境低迷之时,共享办公便岌岌可危。2020年疫情爆发,共享办公大缩水,一度成为经济的泡沫。

在江湖老刘看来,共享办公的现状无非就是“前有追兵,后有猛虎”,作为中间商,赚的就是差价。一边要向房东支付大笔租金承担风险,另一边疫情未除,还要扛着被沦为经济泡沫的“大雷”。共享办公企业提心吊胆,难见曙光。

故事难讲,寒冬已至

在疫情的影响下,企业开创出居家办公等各种办公方法,疫情反复,共享办公提前进入到寒冬。尽管WeWork在经历九九八十一难,最终成功上市,但短期内,WeWork很难重回巅峰,上市以后的路更加艰难。萎缩的市场,巨额的亏损,都是要面对的难题。

当共享经济遇上办公,共享办公的出路又到底在哪?“打败你的不一定是同行”,纵观星巴克的营业模式,点上一杯咖啡,便能坐上一上午或者一整天,在星巴克里面办公。当星巴克变成共享的办公空间,真正的“共享办公”出路难寻。

在“二房东”模式暂时还无法获得收益的情况下,相对单一的营收结构自然很难走出不断消耗的怪圈。共享办公仍然处在“跑马圈地”阶段,发展模式相当粗放,仍然需要“烧钱”维持经营。

在江湖老刘看来,共享办公已经衍变为共享经济的怪圈,寒冬已至。WeWork的上市涨幅都是昙花一现。共享办公急需寻求新的突破口,为租客们提供创新、便捷化的服务,打造差异化的竞争。共享办公会不会成为一门好生意,显然还需要时间来给出答案。

江湖老刘,TMT行业观察者,知名IT评论员。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。