三季度营收同比下降28.48%,改组“苦行僧”TCL依旧任重互联网+

在行业低谷期步入半导体、面板市场这也使得TCL的业务重组效果在短期内难以得到充分证明,仍需进一步证明 今年TCL主营业务经营重组完成后,现在面板市场供大于求就是一个证明。

2019年10月29日,TCL集团发布了自己2019年三季度财报,报告期内,TCL集团收入为149.57亿元,同比下降49.70 %;归属上市公司股东净利润为13.95亿元,同比增长54.31%。2019年前三季度,TCL集团营业收入为588.18亿元,同比下降28.48%;归属上市公司股东净利润为34.87亿元,同比增长21.26%。

今年上半年,TCL集团正式宣告完成资产重组,智能终端及配套业务将被剥离。自资产重组后,TCL的整体收入水平大幅下降,因而此次营业收入下降倒是可以接受的。不过对于TCL而言,上半年的那场被外界视作“断臂式改革”的重组依旧颇具争议。如今财报数据看似还不错,但仔细深究起来仍有不少疑问存在。

增收不增利?“壮士断腕”仍需进一步证明

今年TCL主营业务经营重组完成后,集团主要业务架构调整为半导体显示及材料业务、产业金融及投资创投业务和新兴业务群三大板块。

其中,半导体显示及材料业务无疑最引人关注,也是TCL由原先主要产业链的纵向上游延伸。TCL集团的产业金融与投资,主要还是围绕着半导体显示业务进行投资。而在刚刚发布的三季度财报显示,1-9 月TCL 华星实现营业收入 245.6 亿元,同比增长 28.4%,实现净利润 13.0 亿元,同比下降 28.7%。

营收增长28.4%,净利润却下跌28.7%?TCL华星为何会遭遇这种增收不增利的尴尬景观呢?就目前看来,这主要归结于两方面因素印象概念股。

一方面,面板产业的周期性波动,目前正处于行业的低谷期。

面板行业绝对是不折不扣的周期性行业,在互联网电视刚刚兴起的时候,市场需求大,面板厂商的产能短期集中释放,上游供应链在与下游硬件厂商的博弈中处于有利位置,而在2017年6月电视面板的价格已经见顶。值得一提的是,在当时不少互联网电视品牌正是吃了面板上涨的亏,进而导致出现经营压力。

而在此之后,由于新增产能的持续增长,行业一直都处于供过于求的状态,面板价格下跌也就成为自然而然的事。行业整体供需出现问题,这也导致面板价格的持续下跌。

为此,TCL集团董事长李东生也曾表示过,目前全球半导体显示产业供过于求的情况依然持续,产品价格将继续承压,行业亏损扩大。

当然了,既然是周期性产业,当面板的供需情况出现缓和时,价格自然也会有所回升。

另一方面,TCL对下游硬件端的议价能力较弱?

下游的硬件市场的需求状况直接影响着上游的供应链,这一点毋庸置疑。但最近几年,电视厂商在面板上做的文章不在少数。不少人认为TCL等国内面板企业仍以LCD为主,但OLED电视的发展趋势要更加明显,看似需要企业进行相应的面板布局,但如果贸然挺进又会承担一定的风险,这就形成了一种矛盾态势,面板厂商很多时候都是被硬件厂商牵着鼻子走的,现在面板市场供大于求就是一个证明。

小米电视应该是TCL面板的重要客户,但一贯主张“性价比”的小米可能也会压缩产业链上游的成本,TCL的议价能力可能相对也比较差一些,而这可能也会导致。

不沉迷于过去电视业务的沉没成本,TCL高举高达的“壮士断腕”令人佩服。然而在选择进军面板的时机上似乎是有些尴尬,恰逢行业的低谷期,目前能够看到的就是TCL增收不增利的尴尬,未来关于重组是否正确可能仍需更多的证明才行。

由家电企业到高科技企业:重组“减法”容易,去标签很难

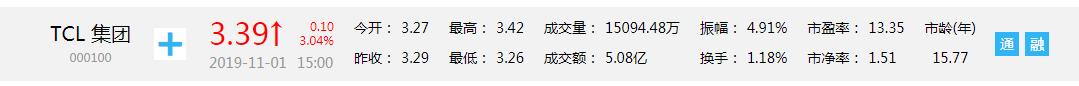

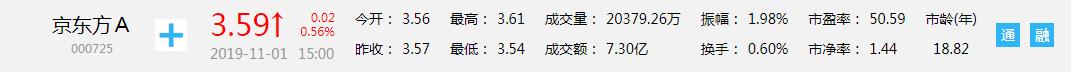

重组的正确与否仍需证明,而这或许也导致TCL目前面临着一个尴尬境况,那就是股价。目前,在业务方面京东方经常被拿来与TCL进行对比,但在股价方面京东方似乎一直都压TCL一头。

这个问题如今也得到了TCL方面的重视。

今年年中,李东生在2019年半年报的业绩交流会上提到这样一个问题:“分析一下,为什么TCL和同业比会低这么多,PE只有同业的三分之一。”资本市场似乎并不是太看好TCL如今的新业态?仔细想来这或许归咎于以下两个方面:

一方面,传统家电企业转型扎堆高科技。

过去,家电市场疲软,增长前景有限,很多老牌家电企业普遍都面临着估值较低这样一个境况。为此,不少家电企业都选择转型由劳动力密集向技术密集型产业转变,去寻找赋能产业的新引擎。

如今,TCL虽然已经转型重组了,现在算得上是一家高科技OLED面板公司。但或许到现在,它留给公众的印象仍然停留在家电厂商,这可能会影响一部分人对其进行估值评判。这不是个例,而是一个行业转型的普遍问题,很多传统家电企业都在叫屈,认为用过去评估家电企业的思路评价现在自己不合理。但在没有得到更进一步的证明之前,它们可能短时间内无法完成“去家电化”。

从资本市场的角度来看,家电企业们扎堆布局高科技领域,这里面有没有泡沫?有没有追风口的应景式布局?这些都需要时间和数据进行检验。

另一方面,高科技产业自身的高壁垒。

半导体、面板给人的一贯印象就是“三高”,即高投入、高风险、高收益。

收益高自不用说,因为硬件产品离不开面板,行业成就这么多的巨头就是证明。而高投入体现在投资的数额大和周期这两方面。

半导体行业的设备需要巨额的投资,这一点从今年来TCL的财报就可以表现出来。而且这种投入是持续性的,因为市场上的任何风吹草动都需要半导体企业果断、迅速的研发、创新,提供相应的产能。这一点手机厂商的体会会更明显,从2G到3G再到4G的更迭背后,控制面板厂商的主要市场格局也发生了相应的变化。半导体业务也类似,此前占据半导体市场第一位置长达 25 年之久英特尔就因为在移动端布局较晚,被三星实现过一次赶超。

而高风险主要体现在两方面,一是正如目前行业正在经历了“寒冬期”,每个玩家都要面临周期性的利润下降,这一点无法避免,可能会影响企业的经营情况。二是体现在创新上,半导体、面板都需要及时响应市场的变化,布局晚容易落伍掉队。但如果布局早却创新失败这也会导致资源的浪费,对企业经营带来影响。

此外,过去TCL的主营业务是电视,但现在家电市场整体疲软,现在还被剥离出去。而半导体、面板这边处于周期性低谷。这样看来,TCL似乎缺乏稳定的业务去帮助企业平稳度过主营业务因市场周期带来的经营效益波动问题,抗风险能力有待完善或者证明。

资料显示,到2019年上半年为止,华星光电在半导体显示领域的总投资额累计达1891亿元,未来自己能否持续“造血”,从而支撑接下来长期、大量的科技研发投入对于TCL来说可能也是一个考验,而这或许也是目前资本市场没有抬高对其估值的一个影响因素。

尾声:

从战略层面来看,全球半导体产业逐渐向中国大陆转移已经成为一种趋势,据有关资料显示,2018年三季度,大陆首次超越韩国成为全球半导体设备第一大市场。2018年市场规模为120亿美金,预计2019年达142亿美金。

因此,果断全新身心投入半导体等新兴业务对于TCL而言这也意味着机会。

上半年,TCL壮士断腕的豪举还历历在目。在行业低谷期步入半导体、面板市场这也使得TCL的业务重组效果在短期内难以得到充分证明。但从另一个维度来看,或许正是由于低谷期,使得TCL可以“高筑墙,广积粮”,为接下来的复苏做好准备。

一个企业的竞争力在市场环境稳定的时候显现不出来,在市场形势发生变化的时候最能体现,到那时,才是检验TCL改组成果的时候。

科技自媒体刘志刚,订阅号:互联网江湖,微信号:13124791216,转载保留作者版权信息,违者必究。

1.TMT观察网遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.TMT观察网的原创文章,请转载时务必注明文章作者和"来源:TMT观察网",不尊重原创的行为TMT观察网或将追究责任;

3.作者投稿可能会经TMT观察网编辑修改或补充。